|

|

|

|

|

香港, 2020年2月26日 - (亚太商讯) - 中航国际控股(00161.HK)14日发布公告,其拟除牌及后续吸收合并事项相关议案已在股东大会上高票批准通过,这意味着其去年提出的拟私有化计划,仅剩达至90%的H股有效要约接纳一项重要条件即可实现。

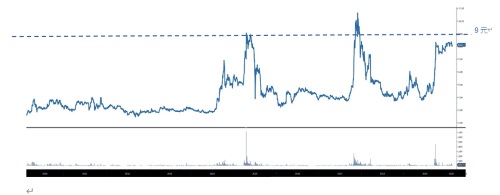

| | (中航国际控股近十年股价走势图;数据源:彭博) |

为何中航国际控股此次要设置如此高的要约接纳门槛?实际上,这一私有化达成条件是香港证监会为保障小股东权益,于18年修订的《收购守则》中做出的进一步明确安排。

既然此举是为保证小股东权益,想要成功私有化,大股东必须给出合理的要约价格才能服众。中航国际控股此次私有化作价9元,较停牌前最后交易日前30、60和180个交易日均价溢价率分别为81.31%、88.63%和92.08%,也大幅高于近年私有化先例平均溢价水平,包括近期宣布私有化成为无条件的华能新能源(00958.HK)。中航国际控股是多家A股上市公司的控股股东,但港股资本市场对多元经营企业给予较大的折价,在目前公司业态持续经营的情况下,预计未来股价被市场低估的可能性也将长期存在。近来,旗下深南电路(002916.SH)多次触及A股涨停板,便有小股东质疑,坐拥如此优质资产,9元作价是否太低。事实上,子公司的利润要经过逐层分红才能到达中航国际控股手中,且除深南电路,深天马(000050.SH)这样的绩优股外,中航国际控股旗下还有受境内外宏观经济波动大幅影响的国际工程与贸易物流业务。特别是,近期中航国际控股的股价波动,充分说明公司目前股价是基于私有化预期支撑。中航国际控股股价多年来一直在4元附近浮动,9元作价已经超过该股近十年绝大部分交易价格;该股股价曾于2015年4月和2017年11月达到9元和11元的高点,但彼时大盘也接近3万点的历史高位,且保持时间非常短暂。以中航国际控股的流通量看,高位股价时股东顺利套现走人的概率很小。如今恒生指数受肺炎疫情、中美贸易战等持续影响,处于波动下行区间,9元的要约价格对投资者来说是一个实现溢价出售,避险获利的好机会。

从中航国际控股历史股价推断,相信绝大部分股东的入手价格不超过5元。此时接纳要约,9元出手可获巨利,此外,该股最新收报8.08元,距离9元的要约价格还有一定空间,择机补仓,并在3月4日前接纳要约还可录得收益,同时助力90%H股有效要约接纳条件的达成。距离首个要约接纳截止日期3月6日还有不到两周时间,不少持货股东仍在踌躇,认为可以多观察几日,确保万无一失才接纳要约,还有股东认为可“搭便车”,坐享其成,然而,90%的H股有效接纳条件的达成需要所有股东协力完成,若不立即行动,可能因错过接纳时机而无法及时获得对价。在此还要提醒各位股东,虽然要约接纳截止日为3月6日,但因香港股票交收与结算采用T+2制度,故股东在接纳要约前需做足功课,最晚也要于3月4日前办理接纳要约,切莫因一时大意,错失良机。

Topic: Press release summary

Sectors: Daily Finance, Daily News

https://www.acnnewswire.com

From the Asia Corporate News Network

Copyright © 2024 ACN Newswire. All rights reserved. A division of Asia Corporate News Network.

|

|

|